Faut-il jouer le mois précédent.

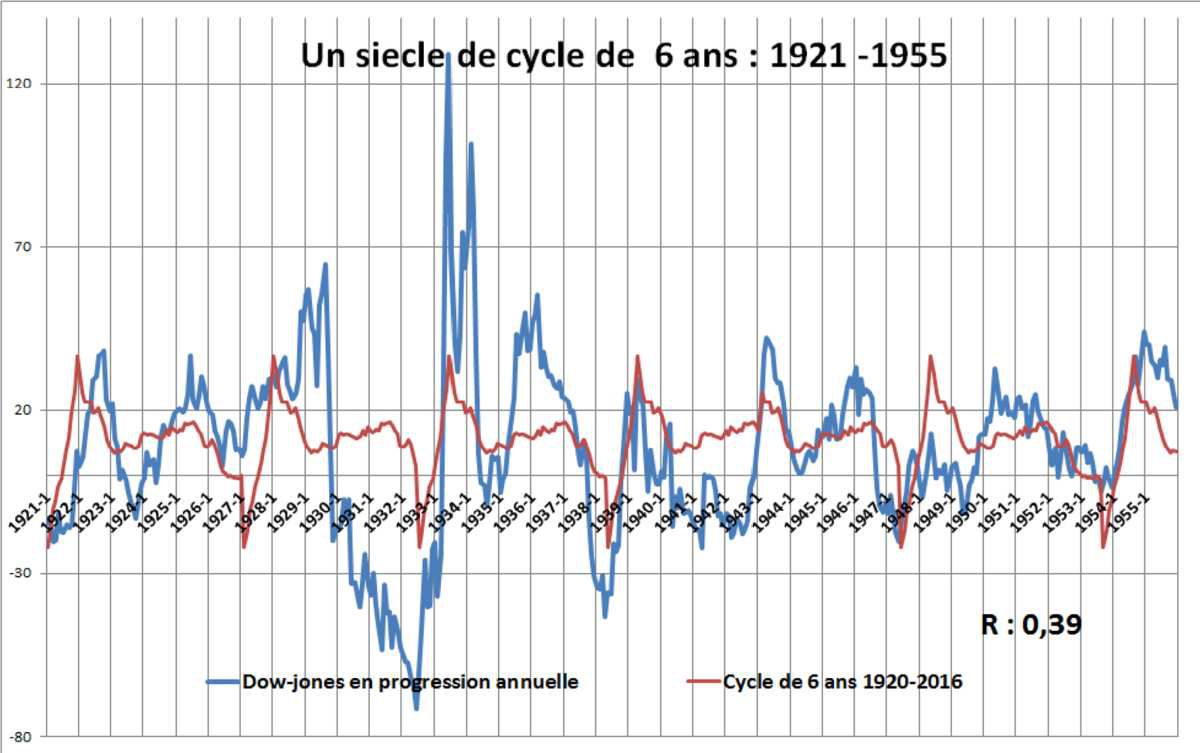

En bourse, il peut-être tentant, faute de prévisibilité, de jouer le mois précédent, c'est à dire de prendre une position haussière si cela a été le cas au mois précédent, et inversement...eh bien bingo, c'est la bonne posture.

Un peu comme une étude avait démontré que l'on doit se défier d'une valeur baissière et aller vers une valeur déjà haussière, alors que l'instinct inviterait à faire le contraire escomptant un rattrapage, il en ai de même pour l'indice général, ici le dow-jones.

Ainsi plus que jamais est pointé le caractère cumulatif de la bourse...la hausse appel la hausse et réciproquement...plus que jamais est consacré son caractère moutonnier, et le fait que lors d'un krach ce sont les premiers qui paniquent qui ont le moins perdu....le stoïcisme n'est guère récompensé !

Comme toujours nous avons cherché à savoir si on ne pourrait pas introduire quelques liens avec le cycle électorale..eh bien sûr nous en avons trouvé certains.

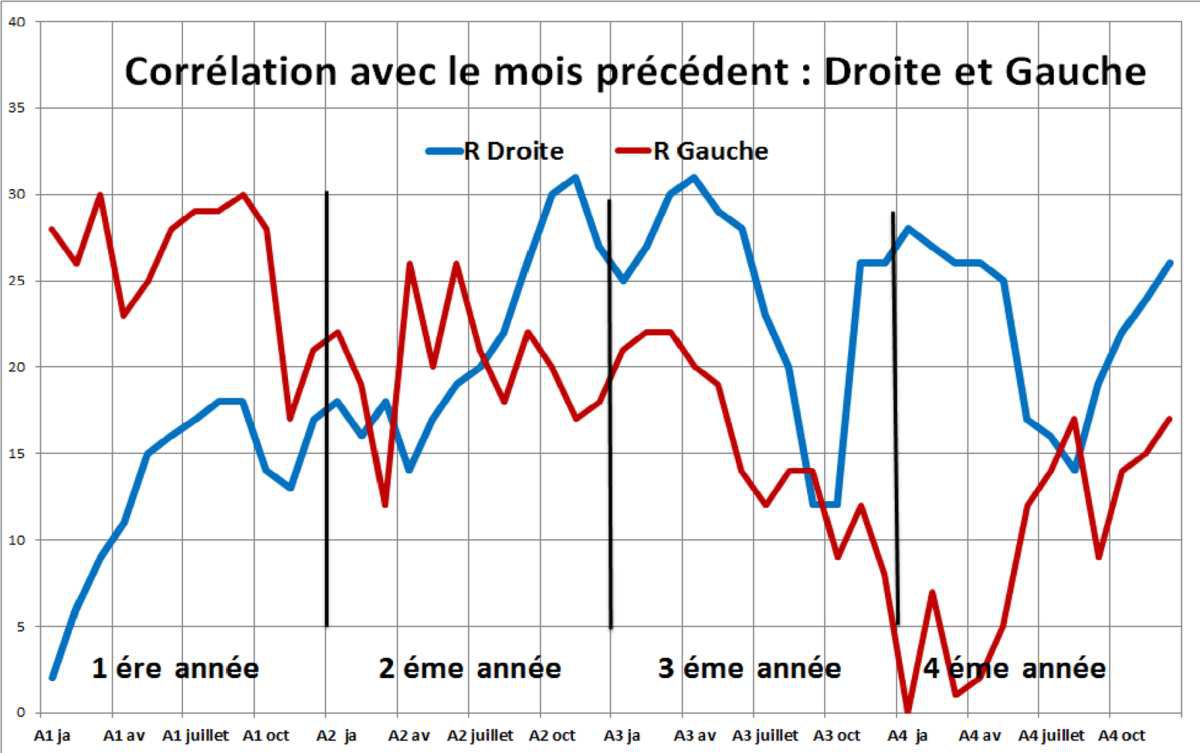

Ce graphique représente le coefficient de corrélation avec le mois précédent, tout au long du cycle électoral américain présidentiel, de quatre années, la synthèse pour 16 mandats compris entre 1949 et 2016.

On constatera que jamais on n'observe une corrélation négative, ce qui signifie qu'en moyenne on gagne à prévoir la réédition des performances du mois précédents.

Mais certaines périodes sont à privilégier pour cela. C'est autour de la fin de la seconde année et du début de la troisième , généralement haussière mais là n'est pas le propos, que la prévision du mois suivants en fonction du précédent réservera le moins de mauvaises surprises, avec un coefficient de corrélation parfois supérieur à 24 %. Les périodes d'incertitudes, de flottement ou la bourse hésite sont par contre à éviter, tel le milieu de la quatrième année, tout comme celles de subites inversion comme on l'observe souvent en fin de 3 ème année quand cesse la reprise préélectorale..au prix parfois d'un subit crash ( 1987, 2007, 2011).

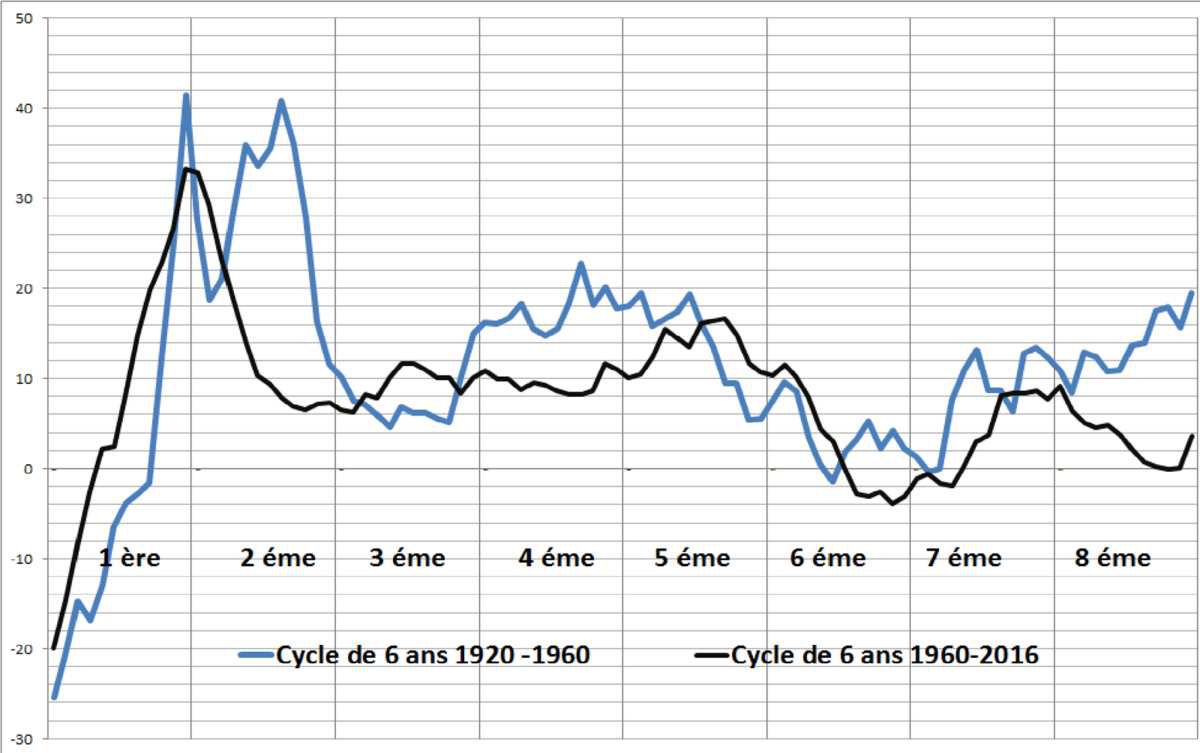

On peut bien sûr affiner les résultats en introduisant nos deux types de distinctions traditionnelles.

La première présentée plus haut est la distinction droite ou gauche. C'est l'occasion d'observer un nouveau contraste entre ces deux bords politiques : l'essentiel de la première année de la Gauche est en corrélation positive, avec un coéfficient de corrélation qui atteint les 0.30 ce qui est assez rare. Si au contraire la Droite commence avec des coefficients presque nuls, il tendent a devenir largement positif en fin de seconde année...alors que s'érodent progressivement ceux de la Gauche.

La distinction alternance ou reconduction est également assez féconde, car on obtient pour les 9 premiers mois des alternances, contre tous présupposés, des corrélation positives dépassant les 0.30. ...là encore en stricte opposition avec ce qu'on observe pour le début des reconductions.

A cet égard, les 7 premiers de Donald Trump relèvent plus des traits d'un mandat d'alternance que de droite.

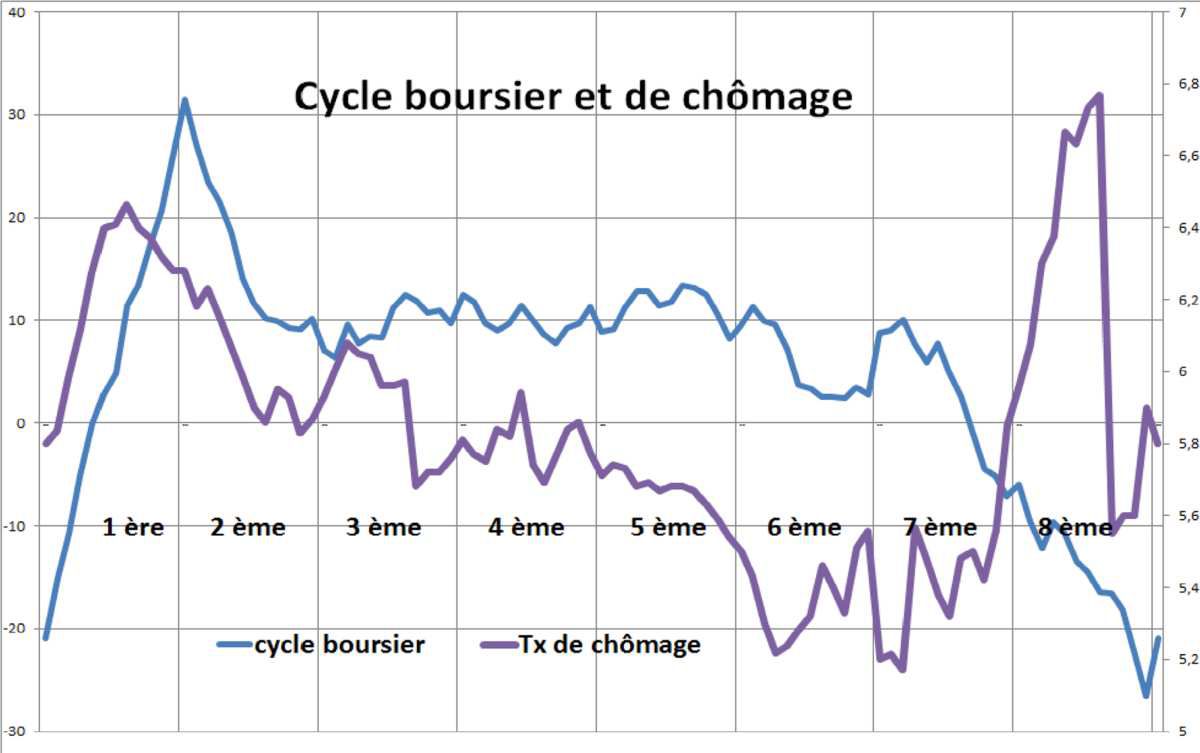

Nous avons voulu évaluer su la mise en place de ces stratégies, ou on joue la reconduction des performances du mois précédent plutôt en certaines périodes qu'en d'autres pouvait être gagnante.

Pour cela on a multiplié la performance du mois, par celles du précédents. - par - comme + par + donnant un signe positif, un score positif montrant que le pari a été gagnant. Inversement, en cas d'erreur, - par + ou + par - donnant un signe négatif; l'obtention d'un score négatif montre en effet une perte, un pari perdu.

La première année d'un mandat donne 2.42, la seconde 3.83, la troisième 3.64 et la quatrième 3.49. On a donc la confirmation de ce que suggérait notre étude des coefficients de corrélation : c'est en milieu de mandat qu'il est le plus payant de jouer la poursuite du signe du mois précédent. Nous avons affiné cette stratégie pour nous limiter aux périodes aux coefficients les plus positifs:

- pour la Droite t la période allant de juillet de la seconde année à ce même moi compris de l'année suivante ainsi que celle allant de novembre de la 3 éme à mai de la 4 éme : performance : 5.80

- pour la Gauche, les 10 premiers mois d'un mandats: performance 3.93.

- pour les alternances la mémé période, performance 3.72

Conclusion.

Nous constatons donc que jouer la réédition du signe du mois précédent est une stratégie assez payant...pour l'heure, il ne faudrait cependant pas trop la poursuivre, les alternances connaissant une forte chute de leur corrélation positive en fin de 1 ère année.

commenter cet article …